FIRMEZA DE LAS PLANILLAS DE SEGURIDAD SOCIAL Y PRESCRIPCIÓN EN EL PAGO DE APORTES A PENSION

Mediante Sentencia del medio de control de Nulidad y Restablecimiento del Derecho del día 14 de diciembre de 2022, proferida en el proceso con radicado N° 2500-23-37-000-2018-00291-01, emitida por la Consejera Ponente Myriam Stella Gutiérrez Arguello, Sección Cuarta de la Sala de lo Contencioso Administrativo del Consejo de Estado, se precisó que sobre las planillas de autoliquidación de las contribuciones al Sistema de la Seguridad Social y parafiscales, resulta aplicable el artículo 714 del Estatuto Tributario, apartado que regula el término general de firmeza de las declaraciones tributarias, que hayan sido presentadas con anterioridad a la entrada en vigencia de la ley 1607 de 2012, es decir, con anterioridad al 26 de diciembre de 2012.

En ese orden de ideas, para sustentar tal afirmación, el Consejo afirmó que las leyes procesales que regulan las formas para reclamar los derechos se deben entender a la luz del principio de irretroactividad de las normas generales, por lo que solo deben aplicarse hacía el futuro, no obstante, los términos que hubieren comenzado a correr y las actuaciones y diligencias iniciadas, deben regirse por la norma vigente al tiempo de iniciación, tal como está dispuesto en el artículo 40 de la ley 153 de 1887, modificado por el artículo 624 del Código General del Proceso.

Así mismo, precisa el alto Tribunal que resulta aplicable a las planillas de autoliquidación de las contribuciones al Sistema de la Seguridad Social y Parafiscales el artículo 714 del Estatuto Tributario, siempre y cuando estás hayan sido presentadas con anterioridad a la entrada en vigor de la ley 1607 de 2012. De esta manera, en virtud de la norma tributaria, la declaración quedaba en firme, para la época de los hechos, si dentro de los dos años siguientes a la fecha del vencimiento para declarar, no se notificaba el requerimiento y, si la declaración inicial se presentaba en forma extemporánea, esos 2 años se computaban a partir de la fecha de presentación de esta.

Por lo anterior, determinó el Consejo que aunque la Administración notificó el Requerimiento para Declarar y/o Corregir ya en vigencia de la ley 1607 de 2012, es preciso centrar la atención en que las planillas de autoliquidación de los aportes al Sistema de la Protección Social eran por periodos anteriores a la entrada en vigencia de dicha ley, por lo que sobre estas se daría aplicación a lo dispuesto en el artículo 714 del Estatuto Tributario, por remisión de lo establecido en la Ley 1151 de 2007.

Finalmente, la Sala precisa que, si es posible aplicar el fenómeno de la prescripción a la acción de cobro de los aportes, porque si bien el derecho a la pensión y a reclamar la reliquidación de esta no prescribe, es pertinente aclarar que dicha imprescriptibilidad se predica de la pensión misma, más no de las prestaciones periódicas o mesadas no reclamadas en los plazos legales.

EL CONTRIBUYENTE PUEDE OPTAR POR LA DESCRIPCIÓN GENÉRICA O ESPECIFICA DE LOS BIENES EN LA FACTURA DE VENTA

Mediante Sentencia del medio de control de Nulidad y Restablecimiento del Derecho del día 9 de febrero de 2023 dentro del proceso con radicado N° 25000-23-37-000-2015-01555-01, emitida por el Consejero Ponente Milton Chaves García, Sección Cuarta de la Sala de lo Contencioso Administrativo, advirtió que de conformidad al literal (F) del artículo 617 del Estatuto Tributario, el contribuyente dispone de dos posibilidades de incluir en la factura la descripción de los artículos vendidos; una de forma específica, y otra de forma genérica, dejando a discreción del contribuyente por cual de las dos optar.

Para llegar a dicha conclusión, la Sala remite a las definiciones dadas por la Real Academia Española – RAE-, en cuanto a ¨específico¨ corresponde a ¨lo que es propio de algo y lo caracteriza y distingue de otras cosas¨, por otro lado, respecto a ¨general¨ es definido como ¨aquello común a todos los individuos que constituyen un todo, o a muchos objetos, aunque sean de naturaleza diferente¨; de esta manera, a consideración del Consejo de Estado, el individualizar y detallar cada uno de los materiales vendidos en la factura corresponde a una descripción específica, mientras que, denotar un conjunto de bienes necesarios para un determinado fin, será una descripción genérica de los mismos.

De lo anterior, la Sala concluye que, si la ley da la posibilidad de incluir una descripción genérica en la factura, para quien la incorpore así no podrá exigírsele como requisito para su reconocimiento que se individualicen cada uno de los bienes vendidos, sino únicamente que de dicha descripción se pueda inferir la destinación de los mismos.

LA DIAN ABSUELVE DIFERENTES INQUIETUDES FRENTE A LA INTERPRETACIÓN Y APLICACIÓN DEL IMPUESTO DE TIMBRE NACIONAL PARA BIENES INMUEBLES.

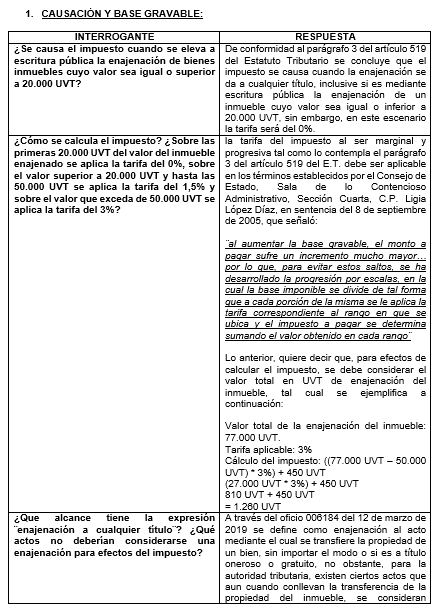

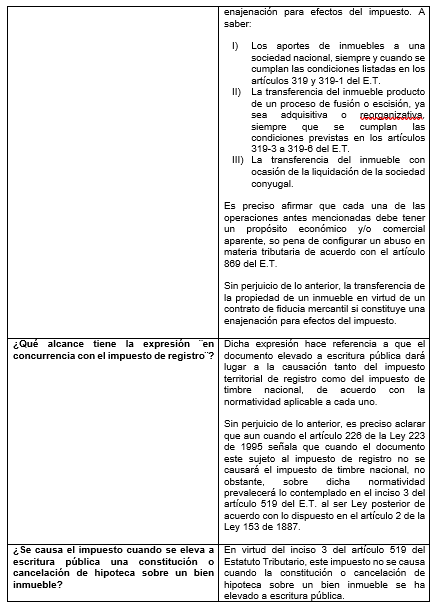

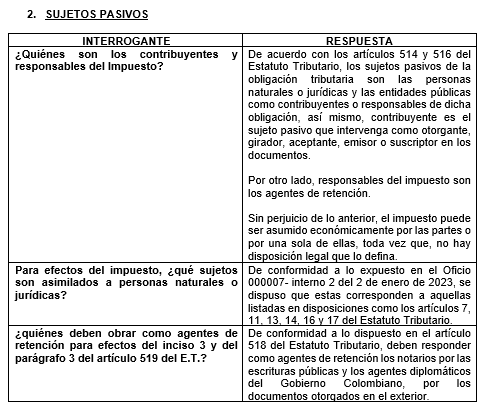

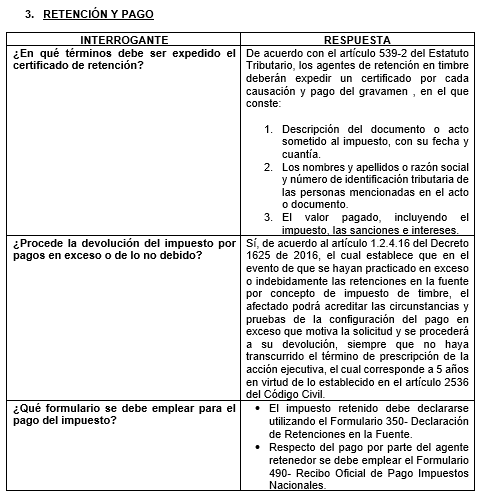

La DIAN mediante concepto con número de radicado virtual 000I2023002211 del 24 de febrero de 2023, absolvió diferentes interrogantes que se han formulado en torno a la interpretación y aplicación del impuesto de timbre nacional con ocasión de la expedición del artículo 77 de la Ley 2277 de 2022, de esta manera, la entidad procedió a resolver inquietudes frente tres ámbitos principalmente: (I) Causación y Base Gravable (II) Sujetos Pasivos (III) Retención y Pago.

En ese orden de ideas, procedió la autoridad tributaria a dar alcance a las inquietudes por temáticas, tal como se discriminará a continuación:

- CAUSACIÓN Y BASE GRAVABLE:

EL RUT TIENE VIGENCIA INDEFINIDA, SALVO SE PRESENTEN CAMBIOS QUE SE DEBAN INFORMAR.

La DIAN mediante Circular Externa número 000001 del 15 de marzo de 2023, procedió a simplificar trámites respecto al Registro Único Tributario, con fundamento en el artículo 555-1 y el artículo 1.6.1.2.7. del Decreto 1625 de 2016, Único Reglamentario en Materia Tributaria, determinando que la vigencia de la inscripción del RUT es indefinida. De suerte que, solamente deba ser actualizado en caso de presentarse alguna modificación o adición en los datos consignados originalmente, tales como la identificación, ubicación y/o clasificación, lo que deberá realizarse dentro del mes siguiente al hecho generador de la actualización.

En virtud de lo anterior, la DIAN insta a las entidades públicas y privadas a no solicitar el RUT con la fecha actualizada en la casilla 61, así mismo, informa a la ciudadanía que los inscritos cuentan con un servicio de consulta que les permite generar en cualquier momento copia del certificado del RUT expedido al momento de la inscripción o de su última actualización, el cual se expedirá con la leyenda transversal ¨COPIA CERTIFICADO¨, al tiempo que, en su parte inferior derecha se podrá observar la fecha y hora de la generación del PDF.

EL MINISTERIO DE HACIENDA Y CRÉDITO PÚBLICO MODIFICA LOS PLAZOS PARA DECLARAR Y PAGAR EL IMPUESTO AL PATRIMONIO

El Ministerio de Hacienda y Crédito Público mediante el artículo 10 del decreto número 0219 del 15 de febrero de 2023, realizó la sustitución del artículo 1.6.1.13.2.53 de la Sección 2 del Capítulo 13 del Título 1 de la Parte 6 del Libro 1 del Decreto 1625 de 2016, Único Reglamentario en Materia Tributaria, que establece los plazos para declarar y pagar el impuesto al patrimonio, al establecer que los contribuyentes sujetos al impuesto al patrimonio, de acuerdo a los dispuesto en el artículo 292-3 del Estatuto Tributario, adicionado por el artículo 35 de la Ley 2277 de 2022 y artículo 298-8 del Estatuto Tributario modificado por el artículo 41 de la Ley 2277 de 2022 deberán presentar la declaración del impuesto al patrimonio del año 2023 a través del formulario establecido por la Unidad Administrativa Especial de la Dirección de Impuestos y Aduanas Nacionales -DIAN-.

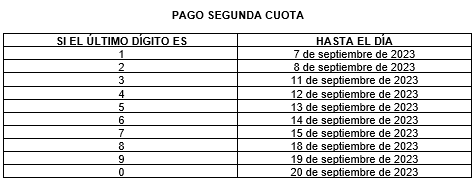

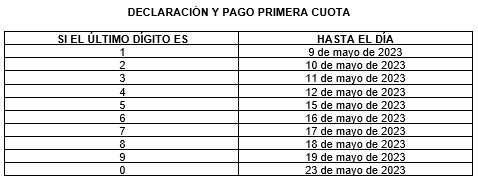

De esta manera, se establece que el plazo para la presentación de la declaración del impuesto al patrimonio está comprendido entre el 9 y el 23 de mayo del año 2023, en atención al último dígito del Número de Identificación Tributaria – NIT- del declarante que se encuentre dentro del Certificado del Registro Único Tributario- RUT-, lo anterior, sin tener encuentra el dígito de verificación. Estos contribuyentes deberán proceder al pago del valor total del impuesto en dos cuotas a más tardar en las siguientes fechas:

De otro lado, se establece que el valor de la primera cuota será del cincuenta por ciento (50%) del impuesto al patrimonio calculado sobre el patrimonio líquido poseído al 1 de enero de 2023. Así mismo, sobre dicho patrimonio líquido se le aplicarán las reglas establecidas en el artículo 295-33 del Estatuto Tributario, adicionado por el artículo 37 de la Ley 2277 de 2022.

Finalmente, frente al pago de la segunda cuota se estipula que corresponderá al valor del impuesto al patrimonio declarado, restándole lo pagado en la primera cuota.